實體零售商與電商共同尋求合作:快速消費品增長的持續放緩以及中國電子商務行業的迅猛發展給實體零售商帶來了前所未有的壓力,促使線下零售商希望嘗試各種新的方式來刺激增長。

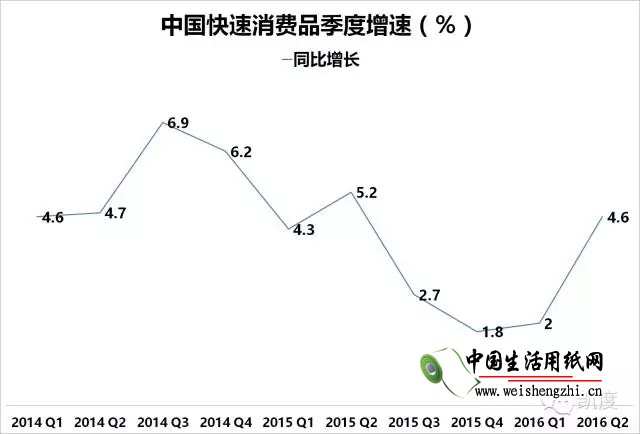

凱度消費者指數新數據顯示,今年第二季度快速消費品較去年同期增長4.6%,相較一季度報告的2.0%的增長速度,市場呈現一定的回暖。現代渠道(大賣場、超市及便利店)在經歷了第一季度0.5%的輕微下跌之后,也迎來了略有回升的第二季度,銷售額較去年同期上升1.4%。這主要歸功于三,四線城市的突出表現,銷售增長率分別達到2.0%和3.9%。除城市級別之間的差異外,區域發展的速度差異也較為明顯,現代渠道在東部地區和西部地區的成長速度比其他區域要高出很多;比如東部地區受到高鑫集團的強勁表現和沃爾瑪集團的回穩趨勢推動,增長了2.8%;而西部則是受到沃爾瑪集團和永輝集團的迅猛發展帶動,銷售增長率達到了3.6%。

凱度消費者指數通過在全國的4萬個樣本家庭連續監測包括食品/飲料,化妝品和清潔產品等100多個家戶購買的品類。其城市樣組覆蓋20個省份和4個直轄市 (北京, 天津,上海和重慶)。所覆蓋的渠道包括現代渠道(超市、大賣場、便利店),傳統渠道(食雜店、自由市場、批發市場),電商,海外購買,直銷,禮贈福利等。

國際零售商份額持續下跌

沃爾瑪集團在今年上半年的表現較為穩定:相較去年同期,第二季度銷售份額增長了0.3個百分點。而其他國際零售商,例如家樂福,樂購和卜蜂蓮花,都難以扭轉持續下跌的趨勢,拉低了國際零售整體表現。另一方面,高鑫集團和永輝集團引領本土零售商的增長趨勢,銷售份額穩步上升。受益于其門店數量的提高,高鑫集團的滲透率不斷增長。其市場表現在競爭激烈的東部地區尤為突出;該集團銷售份額從去年二季度的13.5%上升到今年二季度的16%,從而拉開了同競爭對手的差距,穩據區域的領先優勢。

永輝穩居全國五強:永輝在2016年上半年持續其一貫的強勁表現,滲透率和客單價的快速增長使其兩次趕超百聯集團,躋身全國五強。盡管永輝增長勢頭良好,但在東部地區仍要挑戰強勢的高鑫集團和回穩的沃爾瑪集團,因此入股聯華超市后的成效尚不明顯。

實體零售商與電商共同尋求合作:快速消費品增長的持續放緩以及中國電子商務行業的迅猛發展給實體零售商帶來了前所未有的壓力,促使線下零售商希望嘗試各種新的方式來刺激增長。據凱度消費者指數新報告顯示,截止至2016年6月17日的52周里,快速消費品的電商滲透率達到了49%,與去年同期相比增長了10個百分點。這一增長主要是由天貓和京東這兩大電商平臺的推動,他們各自的銷售額增長率都超過80%。

實體零售商在開發自有電商平臺的同時,也開始尋求與大型電子商務及互聯網平臺的戰略合作,以期獲得更強大的發展動力。比如沃爾瑪集團同京東的合作,使得沃爾瑪除了獲得京東的股份以外,還能在京東的平臺上拓展客流,另一方面京東也可以借助一號店獲得在東部地區的優勢。近期華潤萬家戰略入股美團大眾點評以及飛牛網同實惠APP的合作,都體現了實體零售為了實現O2O戰略所進行的新的嘗試。